光大期货:12月10日有色金属日报

- 新闻

- 2024-12-10 10:14:04

- 617

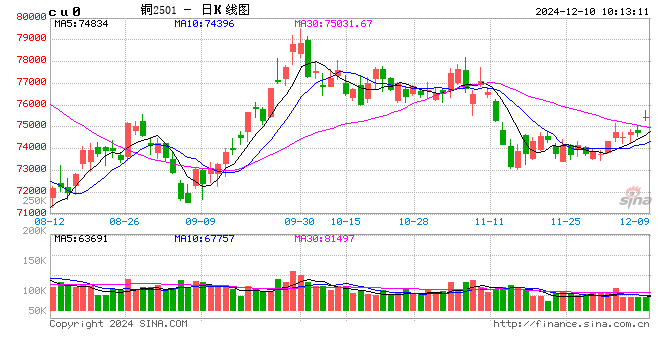

铜:

隔夜LME铜震荡走高,上涨1.53%至9231.5美元/吨;SHFE铜主力上涨1.04%至75570元/吨;国内现货进口窗口持续打开。宏观方面,美国纽约联储公布的最新调查显示,美国11月受调查者的短中长期通胀预期均有所上升,川普回归后,人们对家庭财务的看法创下2020年初以来最乐观水平。市场静待周三的美国11月CPI数据。国内方面,政治局会议重提适度宽松的货币政策、积极的财政政策以及首提”加强超常规逆周期调节“,力度超前,显示当前促进经济增速的紧迫性,也给予市场较大信心,继续关注中旬即将举行的中央经济工作会议。库存方面,LME铜库存维系269800吨;SMM周一统计的全国主流地区铜库存对比上周四下降1.06万吨至11.97万吨;抢出口窗口结束,但下游企业在手订单相对充足,需求偏韧性。昨日政治局会议大大提振市场信心,内外铜价同步走高,也暗示来年关注重心仍可能在国内。短期来看,乐观情绪可能重回,或继续提振铜价,但临近年关高度上可能有限。在此期间关注点在于内外增量资金是否重新沉淀到市场。

镍&不锈钢:

隔夜LME镍跌0.13%报15975美元/吨,沪镍涨0.49%报127750元/吨。库存方面,昨日 LME 镍库存增加1158吨至166422吨,昨日国内 SHFE 仓单增加938吨至30517吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水下跌25元/吨至-125元/吨。镍矿方面,周度镍矿升水和内贸价格均小幅下跌;不锈钢产业链,不锈钢原材料价格重心下移,但不锈钢仍处于小幅亏损中,阶段性成本支撑或将显现,后市建议进一步关注镍铁价格。新能源产业链方面,三元前驱体排产环比增加,带动硫酸镍价格小幅上涨。精炼镍方面,库存仍然呈现累库态势,且12月预计供应仍将环比增加,过剩压力犹在。镍产业链结构性好转,但多数仍处在偏弱运行态势中,短期镍价仍将在需求偏弱和成本支撑博弈震荡运行,可考虑估值水平短线操作,不锈钢价格下方空间有限不建议追空,关注持仓变化,同时投资者也需考虑近期宏观提振市场情绪变化。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2501收于5281元/吨,涨幅0.25%,持仓减仓5999手至14.8万手。沪铝震荡偏强,隔夜AL2501收于20445元/吨,涨幅0.52%。持仓减仓4664手至12.8万手。现货方面,SMM氧化铝价格涨至5747元/吨。铝锭现货升水收至20元/吨,佛山A00报价涨至20390元/吨,对无锡A00贴水30元/吨,下游铝棒加工费河南无锡持稳,新疆包头南昌广东下调10-30元/吨,临沂上调30元/吨;铝杆1A60持稳,6/8系加工费上调21元/吨;低碳铝杆加工费上调50元/吨。几矿CIF涨至90美元/吨上方且未回归雨季前发运水平,原料供给压力持续限制氧化铝开工提升。下游畏高后采购放缓,现货逐渐止涨、近远月正套可陆续止盈退出。随着铝锭去库停滞、即将累库,淡季需求逐步显现。叠加各地出现亏损减产以及西南新增检修消息,盘面弱势情绪有所消退、铝价成本支撑上行、存在小幅回涨。

锡:

沪锡主力涨2.13%,报249350元/吨,锡期货仓单5504吨,较前一日增加68吨。LME锡涨2.87%,报29915美元/吨,锡库存4710吨,持平。现货市场,对2501云锡升水1,000-1,200元/吨,交割升水700-1,000元/吨,小牌升水500-700元/吨,进口升水0-300元/吨。价差方面,01-02价差-150元/吨,02-03价差-380元/吨,沪伦比8.34。上周国内及LME库存去库,但考虑到国内锡供应逼近17,000吨的供应高点而需求实际表现一般,春节带来的季节性累库近在眼前,若锡价大幅反弹或可能存在冶炼再度集中交仓的可能。下跌空间仍旧因为印尼和缅甸尚未完全复产,预计下跌空间有限。目前来看,需求无亮点,供应多空双方均有立场与忌惮,基本面来看价格或呈宽幅震荡。

锌:

截至本周一(12月9日),SMM七地锌锭库存总量为9.23万吨,较12月2日降低0.76万吨,较12月5日降低0.24万吨。沪锌主力涨1.55%,报25820元/吨,锌期货仓单27400吨,较前一日减少2485吨。LME锌涨1.82%,报3128.0美元/吨,锌库存278125吨,减少725吨。现货市场,上海0#锌对2501合约升水560-590元/吨,对均价升水70-100元/吨;广东0#锌对沪锌2501合约升水380-410元/吨,粤市较沪市贴水90元/吨;天津0#锌对沪锌2501合约升水380-450元/吨,津市较沪市贴水90元/吨。价差方面,01-02价差+130元/吨,02-03价差+65元/吨,沪伦比8.25。年底矿持货商在高价下出货积极,锌矿供应紧张程度开始放缓,加工费开始反弹。同时锌价处于高位也带来冶炼亏损的修复,部分炼厂12月提高生产,国内平衡短缺收窄。而需求逐步进入季节性淡季,国内基本面边际走弱,后续需警惕高位震荡回落风险。但当前,社会库存仍延续去库,库存已行至极低水平,强现实下,价格走势延续宽幅震荡。

工业硅:

9日工业硅震荡偏弱,主力2501收于11760元/吨,日内跌幅1.05%,持仓减仓1.29万手至11.7万手。现货止涨企稳,百川参考价11875元/吨,较上一交易日下调30元/吨。其中#553各地价格区间降至10950-12100元/吨,#421价格区间降至11950-12800元/吨。最低交割品#553价格降至11050元/吨,现货贴水收至675元/吨。随着市场悲观情绪稍缓、硅价止跌回暖;旧仓单不断流入厂库后,积压厂库库存增压明显,新疆鄯善大厂超预期关停40台矿热炉,厂库有望迎来去化。但隐性库存去化对显性统计库存影响不明显、持续大涨无力。

碳酸锂:

昨日碳酸锂期货2501合约涨0.26%至76800元/吨。现货价格方面,电池级碳酸锂平均价下跌400元/吨至78500元/吨,工业级碳酸锂平均价下跌400元/吨至73250元/吨,电池级氢氧化锂上涨290元/吨至68900元/吨。仓单方面,昨日仓单增加2247吨至36941吨。供应端,周度产量环比小幅增加,部分新增项目投产导致整体开工率与产量数据不相匹配,12月产量环比增加8.5%至6.96万吨。需求端,12月各类别正极材料排产均呈现环比小幅下滑,但整体仍维持较高开工水平,对碳酸锂预计将仅放缓0.5%。库存端,碳酸锂库存延续小幅去化状态,下游有所补库动作,同时,近几个交易日仓单库存增加速度加快。综合来看,12月整体需求环比仅小幅下降,但碳酸锂产量延续放量状态,且库存或将重现压力,或造成短期市场看空情绪逐渐浓厚,建议关注逢高沽空机会,关注各合约持仓变化,不建议短期过度追空。

发表评论