西安奕材背负对赌IPO:三年亏损13亿元拟募资49亿 保荐券商既入股又对赌还派驻监事

- 科技

- 2024-12-04 15:49:05

- 664

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,半导体硅片知名厂商西安奕斯伟材料科技股份有限公司(下称“西安奕材”)递交了科创板上市申请,拟募资49亿元。

拟巨额募资的西安奕材仍处于严重亏损状态,2021-2023年三年累计亏损13.37亿元,2024年前三季度亏损近6亿元。西安奕材巨额的亏损现实,与“成为半导体硅材料领域受人尊敬的伟大企业”的愿景还有很大的差距。

与其他大部分拟IPO企业不同,西安奕材还带着可恢复条款的对赌协议冲刺上市。招股书显示,西安奕材在历次融资中与增资机构签署了对赌协议,尽管申报前终止了协议但在公司IPO失败后绝大部分条款可恢复,实质上背负着对赌压力。中信证券不仅参与保荐,子公司还提前入股赚得“盆满钵满”且参与对赌,甚至派驻执行总经理担任西安奕材的监事。

愿景很高远(金麒麟分析师)现实很“骨感”:测试片收入占比近半 连续亏损近20亿元

招股书显示,西安奕材主营业务是12英寸硅片的研发、生产和销售,主要产品包括正片和测试片,正片又可进一步细分为抛光片和外延片。

本次发行前,西安奕材控股股东奕斯伟集团直接持股比例为12.73%,与一致行动人宁波奕芯和奕斯欣盛、奕斯欣诚和奕斯欣合三个员工持股平台合计持股比例为24.93%,不足30%。公司实际控制人为王东升、米鹏、杨新元、刘还平,四人合计控制西安奕材的表决权不足30%,待IPO后,公司实控权将进一步被稀释,稳定性进一步减弱。

西安奕材四位实际控制人都与京东方关系匪浅。其中王东升是京东方创始人;米鹏曾任京东方下属子公司财务部科长、总部预算部部长,总部投资部部长,总部经营企划中心长等职务;杨新元曾任京东方下属子公司品质科科长、品质部部长、品质总监,工厂长,子公司总经理等职务;刘还平曾任京东方下属子公司技术部科长、部长、副总经理、总经理等职务。

除了四位实控人,西安奕材还有许多高管及核心技术人员曾在京东方任职,如公司董事王辉、公司职工监事宋胜宏、公司监事张鹏、公司首席财务官王琛、董事会秘书杨春雷、核心技术人员郭宏雁等都有过在京东方及其子公司工作的经历。

可以说,王东升带领京东方的一众人马来到西安奕材,在新的行业新的领域创业。招股书显示,西安奕材的长期愿景是“成为半导体硅材料领域受人尊敬的伟大企业”。

西安奕材的愿景很高远,但现实较为残酷。2021-2023年、2024年前三季度,西安奕材分别实现营业收入2.08亿元、10.55亿元、14.74亿元、14.34亿元,分别实现归母净利润-3.47亿元、-4.12亿元、-5.78亿元、-5.89亿元,长期亏损。

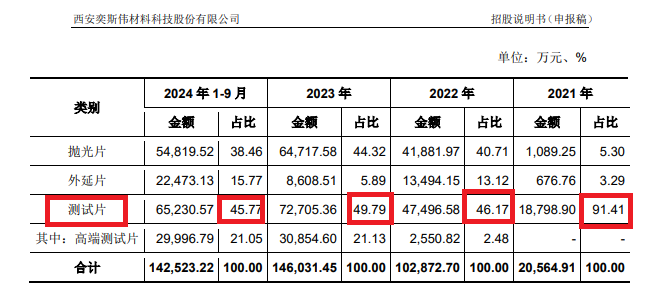

并且,西安奕材主营业务收入中有约一半来自测试片。2021-2023年、2024年前三季度,西安奕材测试片收入分别为1.88亿元、4.75亿元、7.27亿元、6.52亿元,占当期总营收的比例分别为91.41%、46.17%、49.79%、45.77%。

西安奕材表示,作为新进入硅片商,下游晶圆厂首先验证测试片,通过后测试片可批量供货, 并根据客户评估进一步验证正片,通过后正片方可批量供货。

我们可以从正片收入/测试片收入的比例来判断西安奕材未来业绩的增长情况,目前这个比例刚超过1,只有这个比例不断攀高且正片收入不断增加,西安奕材的持续经营能力、高业绩增长趋势才能验证。西安奕材成为伟大、受人尊敬的企业愿景还有很长很长的路要走。

招股书显示,2023年全球12英寸硅片85%的出货量来自全球前五大厂商,寡头垄断格局已经维持多年。西安奕材坦言,作为新进入“挑战者”,与国际同业相比,公司在产能规模、 产品品类、下游产品制程先进性和客户议价能力等方面存在一定差距。在波动的半导体周期中面临行业固有的投资强度大、技术门槛高、客户认证及正片放量周期长的挑战,盈利压力大。

从IPO审核角度看, 西安奕材的持续盈利能力有待考证。尽管持续巨额亏损,西安奕材此次IPO的募资额竟高达49亿元,募资全部用于西安奕斯伟硅产业基地二期项目,扩张12 英寸硅片产能,设计产能为50万片/月。

背负巨额对赌冲刺上市 估值暴增背后机构抱团入股

此次IPO,西安奕材计划公开发行新股53,780万股,约占初始发行后股份总数的13.32%。根据49亿元的募资推算,公司IPO预估值约368亿元。

而西安奕材2023年5月最后一次增资时的投前估值约177亿元,此次IPO的预估值较最后一次增资近乎翻倍。不过值得关注的是,西安奕材2023年的营收较2022年增长了39.73%,亏损扩大。也就是说,西安奕材IPO预估值增速远超业绩增速。

西安奕材估值暴增背后,是知名机构集中入股。2021年7月,中证投资等27家投资者以35亿元认购新增注册资本64.8148万元,对应投前估值30亿元。2022年9月,宁波奕芯、嘉兴隽望2家投资者以20亿元认购新增注册资本33.7172万元,对应投前估值85亿元。2022年12月,中建材新材料基金、渝富芯材等13家投资者以37.05亿元认购新增注册资本46.85万元,对应投前估值140亿元。2023年5月,二期基金等8名投资者以23亿元认购新增股本29.0805万元,对应投前估值177.05亿元。

通过四轮引进外部增资,西安奕材获得了115亿元的资金支持,但西安奕材同样背负着较大的对赌压力。招股书显示,在历次融资中,西安奕材与相应投资方签订的不同版本的对赌协议,股东特殊权利约定主要包括股东的优先认购权、优先购买权和共同出售权、回购权、清算优先权、最优惠条款等特殊权利条款。

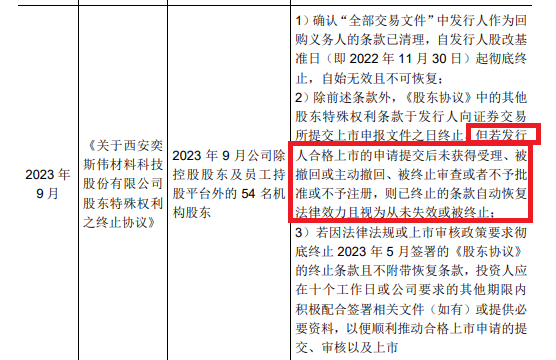

2023年9 月,也就是最后一次增资结束后不久,西安奕材作为回购义务人的条款已清理,自发行人股改基准日(即 2022年11月30日)起彻底终止,自始无效且不可恢复。

除前述条款外,对赌协议中的其他股东特殊权利条款于西安奕材向证券交易所提交上市申报文件之日终止,但若公司IPO申请提交后未获得受理、被撤回或主动撤回、被终止审查或者不予批准或不予注册,则已终止的条款自动恢复法律效力且视为从未失效或被终止。其中,对赌协议中涉及的非发行人回购义务的特殊股东权利附条件可恢复。

发行人不得作为回购义务主体是IPO审核实质性条件,西安奕材终止是必须做的事情。但如果公司不能成功IPO,公司控股股东、实控人等主体是否有能力回购投资机构的股权,毕竟115亿元的现金不是少数。届时,西安奕材还能否“活下去”?时间会给出答案。

有投资者认为,除个别条款之外的绝大部分条款都可恢复,那本质上西安奕材还是背负着较大的对赌压力,尤其是以能否成功IPO作为触发条件。

中信证券既保荐又入股还对赌甚至派驻监事 提前入股浮盈数亿元

西安奕材此次IPO的保荐机构为中信证券,有意思的是,中信证券不仅保荐,子公司还提前入股并参与对赌,甚至子公司的执行总经理还被派驻西安奕材当起了监事。

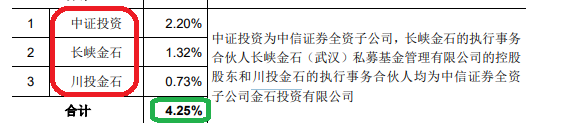

截至招股说明书签署日,同受保荐人中信证券控制的中证投资、长峡金石和川投金石合计持有西安奕材4.25%股份;中证投资还是持有公司3.5%股份的中建材新材料基金的出资比例约0.67%的有限合伙人。

2021年7月,中证投资认购西安奕材5.56万股股份,增资价格为5,400元/注册资本,简单计算,中证投资的入股成本为3亿元。后来,西安奕材股本增至35亿元。此次发行前中证投资持有7,687.40万股股份,持股比例为2.20%,发行后持股比例降至1.9%。

按照西安奕材368亿元的IPO预估值计算,中证投资的这部分股权估值约6.99亿元,较3亿元的入股价格已经翻倍,浮盈近4亿元。

此外中信证券还通过长峡金石和川投金石合计持有西安奕材2.05%的股份,由于招股书没有披露具体的入股价格,但通过公司几次增资的估值看,长峡金石和川投金石的持股浮盈比例也不低。

根据招股书的信息,西安奕材应该与所有外部股东都签订了对赌协议,中信证券的子公司也不例外。尽管申报IPO前夕已经终止了对赌,但绝大部分条款可恢复。

有投资者认为,保荐券商肩负着独立客观保荐的职责,而中信证券子公司却提前入股还签署对赌,待拟IPO企业上市后将大赚一笔,这能否保证保荐券商的独立性?

更有意思的是,西安奕材的监事中还有金石投资执行总经理苗嘉。资料显示,金石投资为中信证券全资子公司,还是西安奕材股东长峡金石(持股1.32%)的执行事务合伙人的控股股东,也是川投金石(持股0.73%)的执行事务合伙人。

发表评论